- লেখক Henry Conors [email protected].

- Public 2024-02-12 04:13.

- সর্বশেষ পরিবর্তিত 2025-01-23 09:09.

আপনার সঞ্চয় বাড়ানোর জন্য, বিভিন্ন আর্থিক উপকরণ রয়েছে৷ সবচেয়ে জনপ্রিয় এবং চাহিদা এক বন্ড হয়. এটি এমন একটি বিস্তৃত ধারণা যে এটির একটি সুনির্দিষ্ট সংজ্ঞা দেওয়া অনেকের পক্ষে এমনকি কঠিন। এবং যদি আমরা বন্ডের ধরন সম্পর্কে কথা বলি, তবে সাধারণভাবে, খুব কম লোকই মামলার বিষয়ে কিছু বলতে সক্ষম হবে। এবং এটা ঠিক করা দরকার।

সাধারণ তথ্য

প্রথম, চলুন কিছু পরিভাষা বের করা যাক। একটি বন্ড কি? এটি একটি ঋণ নিরাপত্তা যা এর মালিক (ওরফে ঋণদাতা) এবং যে ব্যক্তি এটি প্রদান করে (ঋণগ্রহীতা) এর মধ্যে ঋণ সম্পর্ককে প্রত্যয়িত করে। রাশিয়ান আইন এই সম্পর্কে কি বলে? এটি একটি বন্ডকে একটি নির্গত নিরাপত্তা হিসাবে সংজ্ঞায়িত করে, যা তার ধারকের একটি নির্দিষ্ট সময়ের মধ্যে তার অভিহিত মূল্য এবং ইস্যুকারীর কাছ থেকে এটির একটি নির্দিষ্ট শতাংশ পাওয়ার অধিকার সুরক্ষিত করে। যদিও বন্ডগুলি ধারকের অন্যান্য সম্পত্তির অধিকারের জন্যও প্রদান করতে পারে, যদি এটি রাশিয়ান ফেডারেশনে কার্যকর আইনের সাথে বিরোধ না করে। অতএব, এই সিকিউরিটিজ ঋণসাক্ষ্য যে দুটি প্রধান উপাদান আছে:

- একটি নির্দিষ্ট সময়ের শেষে বন্ডহোল্ডারকে অর্থ প্রদানের বাধ্যবাধকতা সামনের দিকে নির্দেশিত পরিমাণ।

- অভিহিত মূল্যের শতাংশ বা অন্যান্য সম্পত্তির সমতুল্য আকারে একটি নির্দিষ্ট নির্দিষ্ট আয় প্রদানের চুক্তি।

এই বৈশিষ্ট্যগুলির কারণে, একটি বন্ডকে হিসাবে বিবেচনা করা হয়:

- ইস্যুকারীর প্রতিশ্রুতি নোট।

- সংস্থা এবং নাগরিকদের তহবিল সঞ্চয় করার পাশাপাশি আয় তৈরির একটি ফর্ম।

- জয়েন্ট-স্টক কোম্পানি থেকে বিনিয়োগ অর্থায়নের উৎস।

বিশেষ মুহূর্ত

বন্ড কেনার সাথে রয়েছে:

- বিনিয়োগকারী এবং ইস্যুকারীর মধ্যে একটি ঋণ সম্পর্ক স্থাপন করা। অন্য কথায়, যে ব্যক্তি বন্ড ক্রয় করেন তিনি সহ-মালিক হন না, শুধুমাত্র পাওনাদার হিসাবে কাজ করেন। এবং প্রাপ্ত আয়ের একটি নির্দিষ্ট অংশ দাবি করতে পারে।

- একটি নিরাপত্তা প্রচলনের জন্য একটি সময়সীমা আছে। এর মেয়াদ শেষ হওয়ার পরে, এটি নিভে যায়। এই প্রক্রিয়ার মধ্যে নিরাপত্তা প্রদানকারীর দ্বারা তার অভিহিত মূল্যে রিডিমশন জড়িত।

- আয় তৈরিতে স্টকের চেয়ে বন্ডগুলি অগ্রাধিকার পায়৷ তাদের উপর, প্রথমে সুদ প্রদান করা হয়, এবং শুধুমাত্র তখনই লভ্যাংশ প্রদান করা হয়।

- একটি এন্টারপ্রাইজ লিকুইডেট করার সময়, বন্ডহোল্ডারের তার দাবির সন্তুষ্টির অগ্রাধিকার পাওয়ার অধিকার রয়েছে৷ অর্থাৎ, শেয়ারহোল্ডারদের তুলনায় তার সর্বোচ্চ অগ্রাধিকার রয়েছে।

- এবং ব্যবস্থাপনা সম্পর্কে একটু। শেয়ার হল সম্পত্তির শিরোনাম। তারা অধিকার দেয়তাদের মালিকদের কোম্পানির ব্যবস্থাপনায় অংশ নিতে। যেখানে বন্ড একটি ঋণ হাতিয়ার. তাই তারা এমন অধিকার দেয় না।

কী ধরনের বন্ড আছে

এদের বৈচিত্র অনেক বড়। সংস্থাগুলি এবং এমনকি সমগ্র রাজ্যগুলি বিভিন্ন ধরণের এবং প্রকারের বন্ড ইস্যু করতে পারে। কোন শ্রেণীবিভাগের বৈশিষ্ট্যটিকে ভিত্তি হিসাবে নেওয়া হয়েছে তার উপর নির্ভর করে, বিভিন্ন সিকিউরিটিগুলিকে আলাদা করা হয়। আসুন প্রথমে সম্পত্তি প্রদানের পদ্ধতির উপর ভিত্তি করে পরিস্থিতি বিবেচনা করি:

- মর্টগেজ বন্ড। ভৌত সম্পদ বা অন্যান্য সিকিউরিটিজ দ্বারা সমর্থিত৷

- অনিরাপদ বন্ড। কোনো জমার প্রয়োজন নেই।

একই সময়ে, তারা আরও অনেক প্রকারে বিভক্ত, যা কার্যকলাপের নির্বাচিত দিকনির্দেশের উপর নির্ভর করে। সেই সঙ্গে ঝুঁকির ওপর নির্ভরশীলতার কথাও মাথায় রাখতে হবে। এই ভিত্তিতে, নির্দিষ্ট ধরণের বন্ডগুলিও আলাদা করা হয়। এছাড়াও, নিরাপত্তার প্রচলনের প্রকৃতি সম্পর্কে ভুলে যাওয়া উচিত নয়। তবে আসুন ক্রমানুসারে সবকিছু নিয়ে কথা বলি।

মর্টগেজ বন্ড

তাদের মুক্তির প্রযুক্তিটি এমন দেখাচ্ছে। সংস্থা একটি বন্ধকী জারি করে যার উপর সমস্ত সম্পত্তি হস্তান্তর করা হয়। এটি একটি ট্রাস্ট কোম্পানিতে রাখা হয়। এই ক্ষেত্রে, সম্পত্তির সম্পূর্ণ মূল্য একটি নির্দিষ্ট সংখ্যক বন্ডে ভাগ করা হয়। তারা ব্যক্তি এবং আইনি সত্তা দ্বারা ক্রয় করা হয়. ট্রাস্ট কোম্পানী সমস্ত বিনিয়োগকারীদের পক্ষে কাজ করে এবং এটি একটি গ্যারান্টি যে তাদের স্বার্থ পরিলক্ষিত হবে। তিনি সমস্ত পাওনাদারদের বিশ্বস্ত হিসাবে কাজ করেন। এটি আর্থিক তদারকি করেকোম্পানির অবস্থান এবং এর ক্রিয়াকলাপ, কার্যকারী মূলধন, মূলধনের অবস্থা এবং অন্যান্য পরামিতি, যাতে প্রয়োজন হলে, বিনিয়োগকারীদের স্বার্থ রক্ষার জন্য সময়মত সমস্ত প্রয়োজনীয় ব্যবস্থা গ্রহণ করা যায়। একটি ট্রাস্ট কোম্পানির পরিষেবাগুলি সেই সংস্থা দ্বারা প্রদান করা হয় যেটি বন্ড জারি করে৷ তাদের সম্পর্ক একটি চুক্তি (চুক্তি) দ্বারা নিয়ন্ত্রিত হয়, যেখানে সমস্ত শর্ত উপস্থিত হয়। মর্টগেজ বন্ড তিন প্রকারে বিভক্ত। পৃথক মুহূর্তগুলির নির্দিষ্টতার উপর নির্ভর করে, সেগুলি হল:

- প্রথম বন্ধকী। এগুলি এমন ক্ষেত্রে জারি করা হয় যেখানে সংস্থার দ্বারা এখনও পর্যন্ত কোনও সিকিউরিটিজ দেওয়া হয়নি৷ একটি বৈশিষ্ট্য হল প্রকৃত সম্পদের সাথে প্রকৃত নিরাপত্তার উপস্থিতি। এটি অঙ্গীকারের সাথে সম্পর্কিত সমস্ত সম্পত্তি বর্ণনা করে। এটি মূল্যায়ন করার জন্য পেশাদারদের আমন্ত্রণ জানানো হয়। এই ধরনের বন্ড প্রথমে পে করে।

- সাধারণ বন্ধক। সম্পত্তির গৌণ অঙ্গীকারের অধীনে ইস্যু করা হয়। হ্যাঁ, সম্পদ একাধিক সমস্যার জন্য জামানত হিসাবে পরিবেশন করতে পারে। কিন্তু অনুচ্ছেদ 1 এ বিবেচনা করা অনুচ্ছেদের তুলনায় এগুলি দ্বিতীয় স্থানে রয়েছে। যদিও তারা অন্যান্য ঋণদাতাদের দাবির চেয়ে এগিয়ে।

- সিকিউরিটিজ দ্বারা সুরক্ষিত বন্ড। এই বিকল্পটি অন্যান্য আর্থিক উপকরণের সাথে জামানতের প্রাপ্যতা অনুমান করে। উদাহরণস্বরূপ, ইস্যুকারী কাঠামোর মালিকানাধীন অন্য সংস্থার সিকিউরিটিজ৷

অনিরাপদ বন্ড

এগুলি সরাসরি ঋণের বাধ্যবাধকতা। যাইহোক, কোন জামানত প্রদান করা হয় না. তাদের মালিকদের দাবি অন্যান্য ঋণদাতাদের সাথে সমান। আসলে তাদেরই সমর্থনকোম্পানির স্বচ্ছলতা। যদিও এই ক্ষেত্রে কোন জামানত প্রদান করা হয় না, তবুও বিনিয়োগকারীরা সুরক্ষিত। সুতরাং, উদাহরণস্বরূপ, অনুশীলনটি ব্যাপক, যা অনুসারে, জামানত হিসাবে সম্পত্তি হস্তান্তর নিষিদ্ধ করার জন্য একটি ধারা নির্ধারণ করা হয়েছে। এইভাবে, যখন প্রয়োজন দেখা দেয়, তখন এমন সম্পদ থাকবে যা দিয়ে আপনি বিনিয়োগকৃত তহবিল ফেরত দিতে পারবেন। যদিও এটি একমাত্র প্রতিরক্ষা নিবন্ধ নয়। এই ধরনের সিকিউরিটিজ এই ধরনের আছে:

- বন্ডগুলি বাস্তব সম্পদ দ্বারা সমর্থিত নয়৷ ইস্যুকারীর সরল বিশ্বাস একটি গ্যারান্টি হিসাবে কাজ করে৷

- নির্দিষ্ট আয়ের জন্য বন্ড। এই ক্ষেত্রে, একটি নির্দিষ্ট ক্ষেত্রে প্রাপ্ত লাভের খরচে সিকিউরিটিজগুলি খালাস করা হয়৷

- একটি বিনিয়োগ প্রকল্পের জন্য বন্ড। প্রাপ্ত সমস্ত তহবিল একটি নির্দিষ্ট উন্নয়ন বাস্তবায়ন, একটি কর্মশালা নির্মাণ, কার্যক্রম সম্প্রসারণ এবং তহবিল পুনর্নবীকরণের জন্য নির্দেশিত হয়। প্রকল্প থেকে আয় সিকিউরিটিগুলি ভাঙাতে ব্যবহৃত হয়৷

- গ্যারান্টিযুক্ত বন্ড। এগুলি এমন সিকিউরিটিজ যা, জামানত দ্বারা সুরক্ষিত না হলেও, তৃতীয় পক্ষের দ্বারা নিশ্চিত করা হয়৷

- স্থানান্তরিত বা বিতরণ করা দায় সহ বন্ড। এই ক্ষেত্রে, এটি বোঝা যায় যে বাধ্যবাধকতাগুলি তৃতীয় কোম্পানির কাছে স্থানান্তর করা হয়েছে বা ইস্যুকারীর সাথে ভাগ করা হয়েছে৷

- বীমাকৃত বন্ড। তাদের শক্তি হল বাধ্যবাধকতা পূরণে কিছু অসুবিধার পূর্বাভাস। অতএব, সিকিউরিটিগুলি একটি বীমা কোম্পানি দ্বারা সমর্থিত হয়৷

- জাঙ্ক বন্ড। সিকিউরিটিজ যা অনুমানের জন্য ব্যবহৃত হয়।

এটা মনে রাখা উচিত যে রাশিয়ানআইন অরক্ষিত বন্ড ইস্যু করার উপর একটি সীমাবদ্ধতা স্থাপন করে।

আয় উৎপাদন এবং প্রচলনে বৈচিত্র

আমরা বন্ডের ধরনগুলি বিবেচনা করতে থাকি৷ আয় কিভাবে প্রাপ্ত হবে তার উপর নির্ভর করে, বরাদ্দ করুন:

- কুপন বন্ড। তাদের বৈশিষ্ট্য কি? এগুলি হল সিকিউরিটিজ যা জারি করার সময় একটি কুপনের সাথে আসে। এটি একটি কাট কুপন, যা সুদের হার এবং অর্থপ্রদানের তারিখ নির্দেশ করে৷

- ডিসকাউন্ট বন্ড। এগুলি হল সিকিউরিটিজ যা সুদ প্রদান করে না। কিন্তু আয়ের কী হবে? মুনাফা পাওয়া যায় এই কারণে যে মালিক বন্ডটি ডিসকাউন্টে বিক্রি করে, অর্থাৎ সমান দামে। তবে মুক্তিপণ নির্দিষ্ট খরচে।

- লাভের বন্ড। এটি একটি বিশেষ বৈচিত্র্য। এই ক্ষেত্রে, সুদের আয় শুধুমাত্র এমন পরিস্থিতিতে প্রদান করা হয় যেখানে লাভ হয়েছে। কর্পোরেট বন্ড প্রায়ই এই নীতির উপর নির্মিত হয়৷

এবং চিকিত্সার প্রকৃতি সম্পর্কে কি? এটির উপর নির্ভর করে, সাধারণ এবং রূপান্তরযোগ্য বন্ডগুলিকে আলাদা করা হয়। তাদের মধ্যে পার্থক্য কী? এবং সে এইরকম:

- নিয়মিত বন্ড। এগুলি হল সিকিউরিটি যা শেয়ার বা অন্যান্য আর্থিক উপকরণে রূপান্তরিত করার অধিকার ছাড়াই জারি করা হয়৷

- পরিবর্তনযোগ্য বন্ড। তারা তাদের মালিককে একটি নির্দিষ্ট মূল্যে সাধারণ স্টকের বিনিময়ে বিনিময় করার অধিকার দেয়৷

ইস্যুকারীর উপর নির্ভর করে প্রজাতির বৈচিত্র্য সম্পর্কে

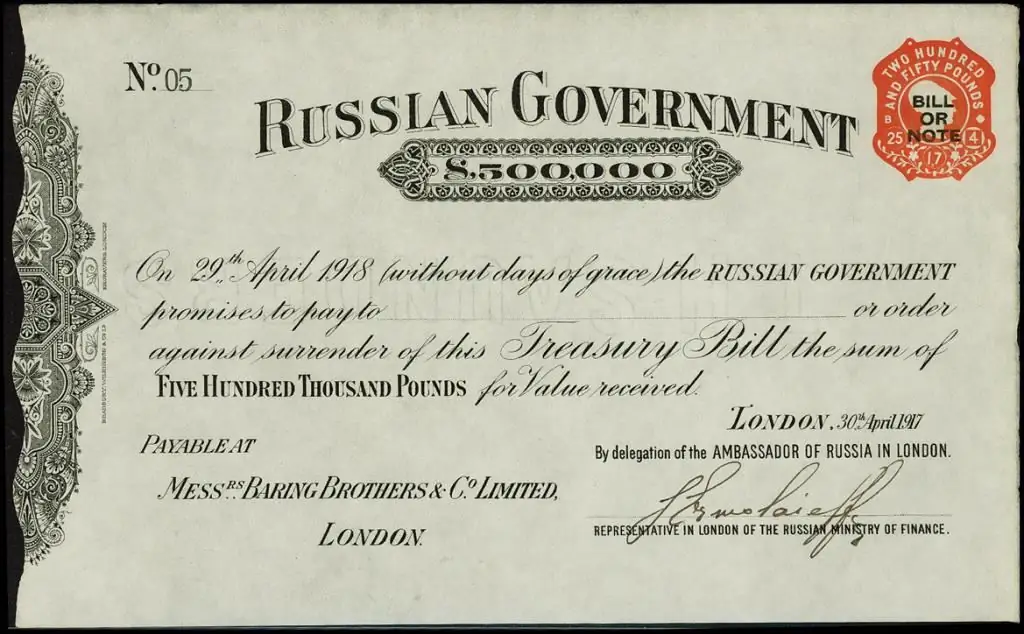

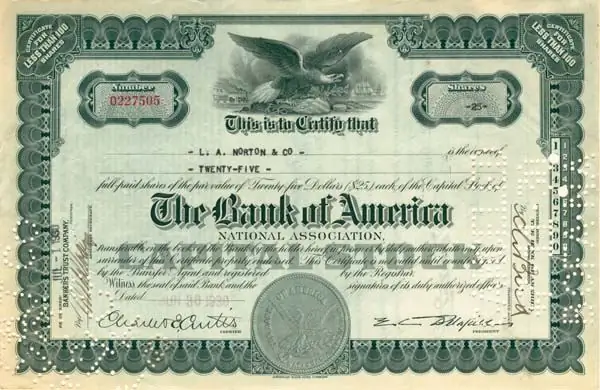

কে সিকিউরিটিজ ইস্যু করা খুব গুরুত্বপূর্ণ, কারণ এটি থেকেএই টুলকিট কতটা ঝুঁকিপূর্ণ তার উপর নির্ভর করে। মোট, চার ধরনের আছে: পৌরসভা, রাষ্ট্র, কর্পোরেট এবং আন্তর্জাতিক। প্রথম সিকিউরিটিজ স্থানীয় কর্তৃপক্ষ দ্বারা জারি করা হয়. রাজ্য সরকার দেশ. কর্পোরেট বন্ড - বাণিজ্যিক কাঠামো দ্বারা, যেমন একটি যৌথ-স্টক কোম্পানি, একটি কোম্পানি, এবং এর মতো। এবং আন্তর্জাতিক সিকিউরিটিগুলি হল যেগুলি বাইরে থেকে জারি করা হয়েছিল৷

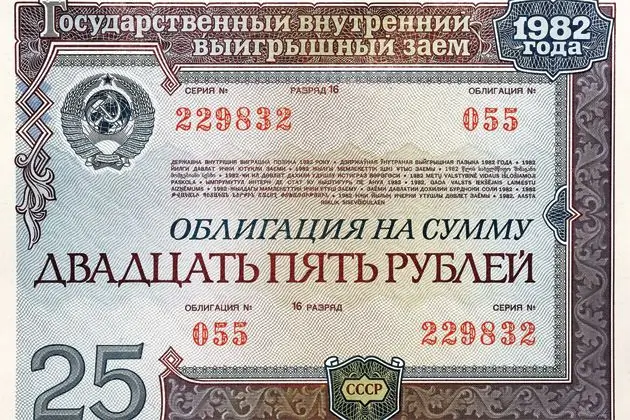

বন্ড মার্কেট এই সব ধরনের দ্বারা ব্যাপকভাবে প্রতিনিধিত্ব করে। যদিও নির্দিষ্ট মুহূর্ত আছে। উদাহরণস্বরূপ, সরকারী বন্ড বাহ্যিক এবং অভ্যন্তরীণ উভয়ই হতে পারে। প্রথম ক্ষেত্রে, তারা বিদেশী রাষ্ট্র, বাণিজ্যিক কাঠামো এবং নাগরিকদের লক্ষ্য করে। যেখানে অভ্যন্তরীণ ব্যক্তিগুলি একচেটিয়াভাবে সংস্থা এবং ভিতরের লোকেদের উপর ফোকাস করে। একটি উদাহরণ হল ইউএসএসআর-এর বন্ড, যা দেশটির অস্তিত্ব থাকাকালীন নাগরিকদের দ্বারা ব্যাপকভাবে কেনা হয়েছিল। এটি তহবিল বরাদ্দের অন্যতম উপায় ছিল। সত্য, এটি লক্ষ করা উচিত যে এটি স্বেচ্ছায়-বাধ্যতামূলক ভিত্তিতে করা হয়েছিল। উপরন্তু, জনসংখ্যার কাছে রাষ্ট্রের ঋণ কখনও পরিশোধ করা হয়নি। যদিও এর ব্যতিক্রম রয়েছে, যথা, 1971 এবং 1982 সালে ইউএসএসআর এর বন্ড। যদিও এই ঘটনাটি পুরানো, চলুন আরও আধুনিক কিছু নিয়ে কথা বলি।

সরকারি বন্ড সম্পর্কে

এগুলি বাহ্যিক এবং অভ্যন্তরীণ হতে পারে৷ প্রথমগুলি গড় সাধারণ মানুষের জন্য খুব আকর্ষণীয় নয়, তবে দ্বিতীয়গুলি … প্রায়শই সেগুলি ব্যক্তিদের জন্য বন্ড হিসাবে জারি করা হয়। এগুলি দুটি সমস্যা সমাধানের জন্য ডিজাইন করা হয়েছে:

- এখানে এবং এখন রুবেলে টাকা পাওয়ার সুযোগ।

- আয় এবং/অথবা এর বিরুদ্ধে লড়াই করুনমুদ্রাস্ফীতি প্রক্রিয়া এবং সাধারণ নাগরিকদের সঞ্চয়ের অবমূল্যায়ন।

যাইহোক, অবিলম্বে সিকিউরিটিজ কেনার পরামর্শ দেওয়া হয় না। আসল বিষয়টি হ'ল তারা প্রায়শই দামে পড়ে। এবং এটি আপনাকে ভবিষ্যতে আরও অর্থ পেতে দেয়। তবে যদি ফেডারেল লোন বন্ড কেনার ইচ্ছা থাকে, তবে ভুলে যাওয়া উচিত নয় যে ডিপোজিটরির পরিষেবাগুলি প্রদান করা হয়, পাশাপাশি, এখনও ট্যাক্স রয়েছে। সিকিউরিটিজ কেনার সময় এই সমস্ত কারণগুলি অবশ্যই বিবেচনায় নেওয়া উচিত। সাধারণভাবে, বন্ড ক্রয় ইস্যুর পরপরই করা যেতে পারে। অথবা আপনি অপেক্ষা করতে পারেন যতক্ষণ না কেউ সংকটের ঘটনা এবং নিষেধাজ্ঞার পটভূমিতে তাদের স্নায়ু হারায় এবং সে তার সিকিউরিটিগুলি বাজারের তুলনায় অনেক সস্তায় বিক্রি করে। কিন্তু এটি ঘটতে পারে না, এবং তারপরে আপনার অর্থ বিনিয়োগ করা লাভজনক হবে না। যদিও ফেডারেল লোন বন্ডগুলি খুব ঝুঁকিপূর্ণ নয়, তবে তাদের সাথে লেনদেনের ফলে এমন ফলাফল হতে পারে যা সম্পূর্ণরূপে কাম্য নয়। আমাদের বিভিন্ন সম্ভাব্য সমস্যার কথা ভুলে যাওয়া উচিত নয়, যেমন হঠাৎ করে মূল্যস্ফীতি বৃদ্ধি।

কোথায় সিকিউরিটিজ ট্রেড করবেন

যেহেতু এটি স্পষ্ট নয়, তবে আপনার একটি জায়গা দরকার - এটি বন্ড মার্কেট। কিভাবে সেখানে যেতে হবে একটি সম্পূর্ণ ভিন্ন প্রশ্ন. এটা বিভিন্নভাবে করা সম্ভব। আপনাকে চাকাটি পুনরায় উদ্ভাবন করতে হবে না এবং প্রমাণিত ট্র্যাক অনুসরণ করতে হবে এবং ব্যাংক বন্ড কিনতে হবে না। কোথায়? হ্যাঁ, একই আর্থিক প্রতিষ্ঠান থেকে এবং কিনুন! ভাগ্যক্রমে, প্রাথমিক মূল্য দশ হাজার রুবেল থেকে শুরু হয়। যদি মুদ্রা বিনিয়োগ করার ইচ্ছা থাকে তবে এই বিকল্পের জন্য একটি অফার রয়েছে। তাই বন্ড কেনা অভিজাতদের জন্য নয়।

যখনআপনার যদি কমপক্ষে কয়েক মিলিয়ন রুবেল থাকে তবে আপনি সরকারী বন্ড সম্পর্কে চিন্তা শুরু করতে পারেন। শুধু এই ক্ষেত্রে কেন? আসল বিষয়টি হল যে আপনি যদি অভ্যন্তরীণ ঋণের সরকারি বন্ডগুলিতে ফোকাস করেন, তাহলে আপনাকে জানতে হবে যে সেগুলি বজায় রাখা বেশ ব্যয়বহুল। তাদের ক্রয় এবং সংরক্ষণের জন্য, ডিপোজিটরি ব্যবহার করা হয়, যার জন্য একটি নির্দিষ্ট ফি প্রয়োজন। এবং সিকিউরিটিজ থেকে উপকৃত হওয়ার জন্য, আপনাকে নিশ্চিত করতে হবে যে সেগুলি যথেষ্ট আছে। টুকরা দ্বারা কাজ করার জন্য একটি আয়ের চেয়ে ক্ষতি বেশী. একটি বিকল্প হিসাবে, আপনি বিভিন্ন মিউচুয়াল ফান্ড, হেজেস এবং অন্যান্য অনুরূপ বিনিয়োগ তহবিলগুলি বিবেচনা করতে পারেন যা বিশ্বাস পরিচালনার নীতিতে নির্মিত। যদি এটি ইতিমধ্যে একটি উত্তীর্ণ পর্যায় হয়, তাহলে একজন যোগ্য বিনিয়োগকারীর অবস্থা সম্পর্কে চিন্তা করা প্রয়োজন। এটি আপনাকে পূর্ণ শক্তিতে চালু করার অনুমতি দেবে।

সময় সম্পর্কে

এবং একটি খুব গুরুত্বপূর্ণ বিষয় উল্লেখ করা হয়নি। যথা, বন্ডের পরিপক্কতা কি। এখানে বেশ কয়েকটি আকর্ষণীয় পয়েন্ট রয়েছে, তবে আমরা সবচেয়ে সাধারণ বিকল্পগুলিতে ফোকাস করব:

- স্বল্পমেয়াদী বন্ড। তাদের ঋণ পরিশোধের মেয়াদ পাঁচ বছর পর্যন্ত রয়েছে।

- মিড-টার্ম বন্ড। তাদের ঋণ পরিশোধের মেয়াদ পাঁচ থেকে দশ বছর।

- দীর্ঘমেয়াদী বন্ড। তাদের পরিশোধের সময়কাল দশ থেকে ত্রিশ বছর।

সাধারণত, মেয়াদ যত বেশি হবে, শতাংশ তত বেশি হবে। এখানেই শেষ. আপনার প্রচেষ্টায় শুভকামনা।